НОРМАТИВНО-ПРАВОВОЕ РЕГУЛИРОВАНИЕ

Порядок начисления выплат при болезни определяется ст.13-16 №225-ФЗ «Об обязательном социальном страховании при временной нетрудоспособности». Основными принципами его являются:

- размер пособия определяется расчетным методом, в основу которого положена средняя зарплаты сотрудника за 2 календарных года, истекших перед тем годом, в котором ему потребовалось обратиться к врачу;

- вычисляется средний дневной заработок – общая сумма выплаченного в качестве именно заработной платы за этот период делится на 730, количество дней в году в целях расчета предполагается равным этому числу;

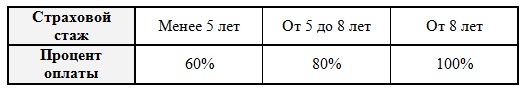

- полученное при делении частное умножается на процент от среднего заработка. Этот коэффициент находится в прямой зависимости от общей величины страхового стажа, если он превысит 8 лет, сотрудник может рассчитывать на получение своей ежедневной оплаты в полном объеме.

Бухгалтер, определяя какую сумму необходимо выплачивать сотруднику в 2018 за базу для расчета возьмет его заработок за 2016-2017 годы. Кто в этот период был работодателем, на процедуру определения суммы не влияет. Но важна длительность стажа. Если она менее 5 лет, можно рассчитывать на 60% от заработка, от 5 до 8 – на 80%, если же период работы с условием выплаты работодателем страховых взносов достиг 8 лет, сотрудник получит полный размер причитающихся ему сумм (ст. 7 225-ФЗ). Неверный подсчет приведет к переплате. Если она будет выявлена при камеральной проверке ФНС, предприятию придется пересчитать и выплаты, и налоги.

Оплачиваться больничные будут не только в период бронхита или астмы, но в другие моменты, в которые сотрудник отсутствует на рабочем месте. Это:

- болезнь;

- производственная травма;

- уход за ребенком;

- карантин, если малышу до 7 лет;

- протезирование;

- нахождение в санатории, если оно прописано после пребывания в больнице.

ИЗМЕНЕНИЯ В МЕТОДИКЕ РАСЧЕТА

Возникает вопрос, как именно рассчитывается длительность страхового стажа, необходимая для выведения коэффициента, и как достоверно понять, выработал ли работник 5 или 8 лет. Простой календарный подсчет – сложить общее количество дней по трудовой книжке и вывести общую продолжительность работы не получится, методика, рекомендованная ФСС, выглядит немного другим образом.

Внимание: Если трудовой книжки нет или она заполнена неточно или неверно, стаж можно рассчитать, основываясь на трудовых договорах, приказах, зарплатных ведомостях.

Закон №225-ФЗ в ст. 16 под календарным методом подсчета понимает иную процедуру. Его разъясняет действующий приказ МЗСР от 06.02.2007 № 91 «О правилах подсчета трудового стажа», который в п. 21 предложил использовать при расчете механизм полного периода, года или месяца. Письмом ФСС РФ от 19.0.2018 были даны комментарии о порядке применения методики. Каждые 30 календарных дней учитываются в качестве полного месяца, вне зависимости от фактической даты начала отсчета, 1 или 16 числа. Каждые 12 месяцев считаются за полный год. Соответственно, 1 месяц и 29 дней будут учитываться именно таким образом, а не как 2 месяца.

Ранее использовался другой подход. Если в страховом стаже работника присутствовал 1 календарный год, он так и учитывался, не было необходимости делить его на 30 дней, определяя фактическое число отработанных месяцев и складывая их для вычисления расчетной длительности.

Таким образом, если на момент наступления временной нетрудоспособности по этой методике не удается насчитать 8 лет, получается, например, 7 и 11 месяцев, 100% от заработка получить не удастся. Но есть и основание толковать это разъяснение в сторону, благоприятную для работника. Если длительность месяца берется за 30 дней, то те месяцы, в которых их больше, добавят к стажу еще 3-4 дня в году в зависимости от того, был ли он високосным.

Предложенная методика расчета страхового стажа может поставить в тупик, но с началом ее систематического применения большинство вопросов бухгалтеров должно разрешиться.

Источник: Информационный портал «Охрана труда в России».